暗号資産(仮想通貨)で儲けが出たら、無視しでいけないのが税金です。

「少しぐらいならばれないだろう」

「周りも申告していないから・・・」

正直言って税務署は警察よりも怖いです。税金を無視すると地獄を見ることになるでしょう。

そこで今回は仮想通貨の税金の計算と現金化した場合以外の落とし穴について解説します。

目次

仮想通貨の税金は雑所得

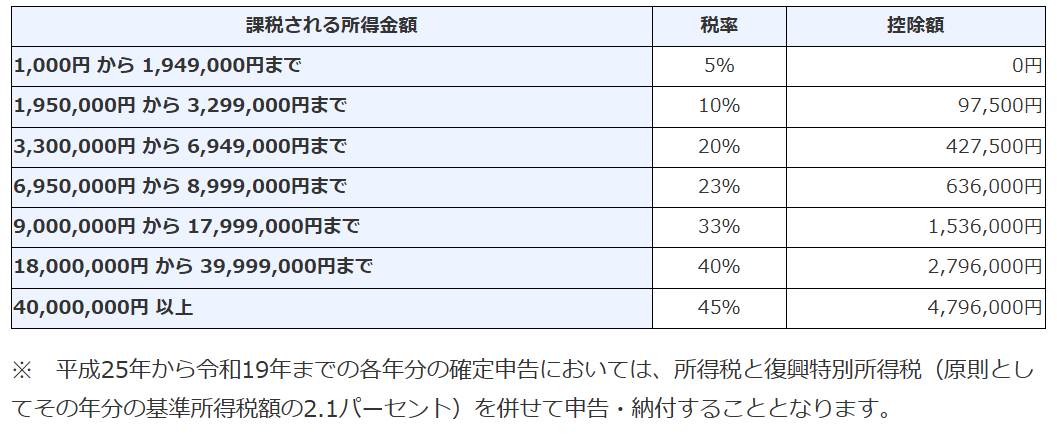

暗号資産(仮想通貨)に対する課税は「雑所得」に区分され、年間20万円を超える利益(所得)が出た場合は確定申告が必要です。

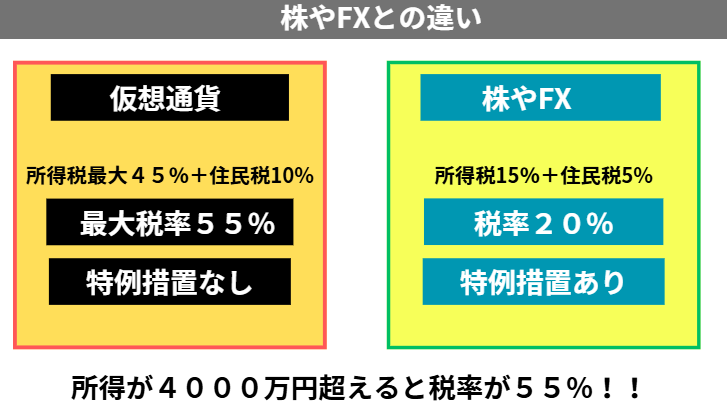

「雑所得」に注意点としては、株やFXと適用される制度が違うため、一律20%で計算されるわけではありません。

例えば、給与所得が500万円の会社員が仮想通貨で100万円の利益を得た場合は年間所得600万円として申告する必要があります。

また会社員で年間の利益が20万円を超えない場合でも、医療控除やふるさと納税で確定申告している場合は申告が必要な場合があります。

5,000,000円×0.2ー427,500円=572,500円

暗号資産(仮想通貨)の税金については、こちらの動画でわかりやすく解説されています↓

自営業者は国民健康保険も高額に

会社員などの給与所得者の場合、健康保険に加入し保険料は給料やボーナスの金額により決まるため、暗号資産(仮想通貨)所得の影響を受けません。

しかし、自営業などが加入している国民健康保険の場合、保険料は暗号資産(仮想通貨)所得を含めた前年の所得で決まります。

仮想通貨取引で税金が発生するタイミング

暗号資産(仮想通貨)取引に関する税制を理解するうえで、どのタイミングで課税所得が発生するのかを理解しておくことが重要です。

まず、暗号資産(仮想通貨)の売買取引の場合は、

売却前の含み益状態では課税されることはなく、日本円に換金した時点での売却益が課税対象です。

また、

例えば、ビットコインを売却してイーサリアムを購入した場合、売却時点でのビットコインの売却益が課税対象です。

現金化以外の落とし穴

税金を納めなかった場合のペナルティ

暗号資産(仮想通貨)は確定申告をしないと様々なペナルティがかかります。

延滞税も含めると最大で利益と同額程度の税金が発生するだけでなく、金額によっては刑事罰を科せられます。

■支払うべき所得税×10%

■50万円を超える場合には、

超えた金額に対してい15%+延滞税2.4%(2か月以上延滞の場合は8.7%)

■支払うべき所得税×35%

■50万円を超える場合には、

超えた金額に対して20%+延滞税2.4%(2か月以上の場合は8.7%)

重加算税に注意

・申告書を提出していた場合は原則35%の徴収

・申告書を提出していなかった場合は原則40%の徴収

納税用の現金を確保しておく

暗号資産(仮想通貨)の税金を考えるうえで重要なのが、期中でどの程度の利益がでているのか確認しながら取引をすることです。

必要な納税資金を現金として確保しておく必要があるため、取引所、通貨別に管理する必要があります。

納税時によくある事例として、資産のほとんどを暗号資産(仮想通貨)で保有している場合は、売却のタイミングを逃してしまい、納税資金を確保できないケースです。

翌年度の税金にも注意

仮想通貨の税金計算方法

暗号資産(仮想通貨)の税金の計算はとても複雑です。

本格的な売買になると、専用のソフトを使用するか、専門家に依頼するのがいいでしょう。

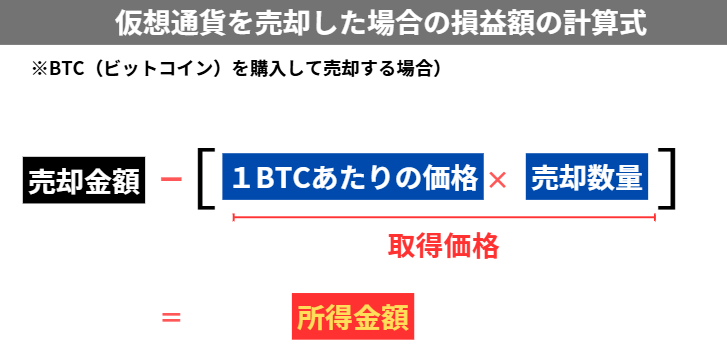

計算自体は売却価格から取得にかかった費用を差し引いた金額損益となります。

しかし、レートが変動する暗号資産(仮想通貨)は、取引を繰り返すたびに取得価格・売却価格に差が出てしまいます。

毎回、購入した分を売却するなら簡単ですが、一部売却の場合は、前回購入した分が残っているため、取得価格の計算が複雑になるのです。

仮想通貨の税金・自動計算ツールはこの3つ

先ほど紹介したとおり、暗号資産(仮想通貨)の取引が多くなるほど計算が複雑になることがわかりました。

そこでご案内したいのが、暗号資産(仮想通貨)の税金を自動計算してくれるツールです。

Gtax

年間100件まで、指定された取引所での取引なら無料で利用することができます。

100件を超えた場合でも、最も安い有料プランは年間5500円なので、かなりお手頃です。

まずは無料プランで使ってから、有料プランに切り替えてもいいでしょう。

https://crypto-city.net/

cryptact(クリプタクト)

取引履歴をアップロードするだけで、初心者でも簡単に10秒で損益計算ができます。

また税理士にも多く利用されている信頼の損益計算サービスです。

こちらもフリープランが用意されているので、まずは無料で試してみるといいでしょう。

CryptoLinC (クリプトリンク)

上記2つと同様にフリープランも用意されていますが、有料プランは業界最安で「個人基本プラン(3960円/年)」で~500件まで対応しています。

また公式HPから暗号資産(仮想通貨)に強い税理士を検索できるので、確定申告に不安のある方はクリプトリンクの公式HPを確認しておくといいでしょう。

仮想通貨の税金に関する情報まとめ

今回は、暗号資産(仮想通貨)の含み益を現金化する場合の落とし穴である税金の計算方法やペナルティなどを紹介しました。

株やFXと違い仮想通貨は税率が高く、申告漏れや税金が支払えなくなるリスクがあるため、専用ツールや専門家に依頼して損益を正確に管理できるようにしましょう。

この記事のまとめ

・暗号資産(仮想通貨)は雑所得で株やFXと税率が違う

・暗号資産(仮想通貨)で買い物をした場合も課税される

・税金の計算が複雑なため自動計算ツールが必須

・無申告や税金未納のペナルティが重い

■関連記事

⇒仮想通貨とブロックチェーンの仕組みをわかりやすく解説!

⇒仮想通貨(暗号資産)の取引所と販売所の違いと失敗しない選び方

⇒ビットコイン【レバレッジ取引】のやり方と取引所の選び方